VIEW MORE

海外取引先の与信管理に取り組むうえで重要な3つのポイント

こんにちは。MCC与信管理ラボ編集部です。

近年、日本企業の海外取引はアジアエリアを中心として拡大基調を持続しています。

仮に、日本企業の競争力が圧倒的であれば、前払いやL/C等、日本に有利な決済条件で取引が可能です。

しかし、現在は海外企業の競争力が高まり、これまでと同じような条件での取引は難しくなっています。

そのような状況では、当該企業が自社のパートナーとしてふさわしい企業であるか、十分に調査・確認をしたうえで取引をする必要があります。販売先だけでなく、物資や原材料の調達先についても同様です。

このような環境の中で、貴社では海外取引先に対する管理規程・体制や運用が整っているでしょうか。

国内取引先の与信管理は出来ているものの、海外については不十分という方も多いのではないでしょうか。

今回は、海外取引先の与信管理に取り組むにあたって重要な3つのポイントをご紹介します。

海外与信管理のポイント1:国内取引と海外取引の違いを理解する

まずは、国内取引と海外取引の違いを認識することが大切です。

特に重要な6つのポイントをご紹介します。

国内取引と海外取引の相違点

① 親会社が子会社の面倒を見るのは”当たり前”ではない

② 代金を支払うのも”当たり前”ではない

③ 契約をスムースに履行するか否かは、関係性や業界の位置付で決まることも

④ 商慣習が異なれば”正しいこと”も変わる

⑤ 国や宗教、民族によって判断の傾向に違いがあることを理解する

⑥ 本社の人材も、現地へ行けば現地の人

国内取引と海外取引の共通点

一方で、国内取引と海外取引の共通点として、決算書はやはり重要な分析手段です。

参考データ

コファスジャパン信用保険会社が2017年10月から12月にかけて実施した調査結果「アジア太平洋企業の支払調査2018」によれば、「過去12ヶ月間で支払遅延が発生した確率」は、日本は約50%。

一方で、他国では中国が63.8%、台湾が60.7%、香港が58.2%、シンガポールが72.0%、タイが51.8%、インドが86.8%と、日本における支払遅延の発生確率を上回ります。

海外では、「代金を支払うのが”当たり前”」ではないのです。

出典:コファスジャパン信用保険会社「アジア太平洋企業の支払調査2018」

海外与信管理のポイント2:情報の収集と共有

海外取引先の開拓は、今後、長期にわたって自社とともに成長するパートナー探しです。

重要なパートナーを選定するには、情報収集が欠かせません。

また、せっかく取得した情報は「見るだけ」で終わらせず、社内関係部門と共有し、補完し合いましょう。

海外与信管理において情報収集・共有を行う上で重要なこと

① 情報収集の手間を省かない

② 入手した情報は整理して共有する(営業部門、現地法人等とのコミュニケーション)

海外与信管理のポイント3:情報を統一的な評価軸に。評価の低い先への対応策を共有する。

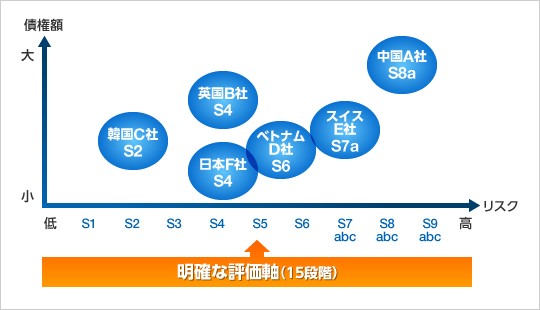

取引先国ごとで企業の評価軸が異なると、同じ目線で企業を見ることができません。

例えば、日本の「格付S6(標準だが、動向注視標準)」の企業と、中国の「リスクランク5:(平均より高いリスクレベル)」を並べても、どちらの信用リスク程度が高いのか、判断に悩みます。

そこで、世界共通の評価軸を用いることをお薦めします。

評価軸が一つになることで、国内外の取引先全体における重点管理先や省略先が明確になります。

海外取引先を評価するうえで重要なこと

① 国内取引先と同一の評価軸でみる

② 現場だけでは対応しづらい対応策・保全策を共有する

海外与信管理の手段~海外取引先の評価~

当社がご提供する「統一的な評価軸」の核となるものは「財務格付」です。

その調査企業の財務内容を分析し、格付を算出いたします。

しかし、会計や税法も異なる海外企業を一律に財務分析のみで判断するには限界があります。

そのため、当社では、財務格付に加え企業調査レポートをもとに一社ずつ直接、人の目で資本背景、その会社の業態、機能等を分析し、信頼性と納得感のある格付をご提供するオプションサービスをご用意しております。

※当社がご提供する海外企業格付(イメージ図)

海外取引先与信管理サービスの事例

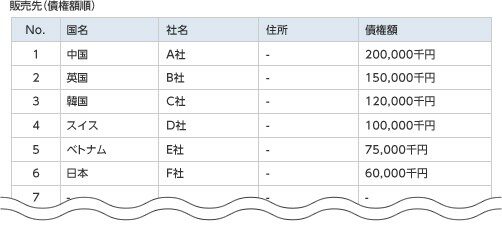

当社会員企業様(卸売業)において、「国内・海外企業をまとめた全取引先のポートフォリオ管理」を実現した事例をご紹介します。

ステップ1:重点管理候補先の特定

同社の現地法人や営業部が保有するデータを取り付け、取引先を売上順に並べ、上位80%を抽出。

※重点管理候補先の抽出(売上順)

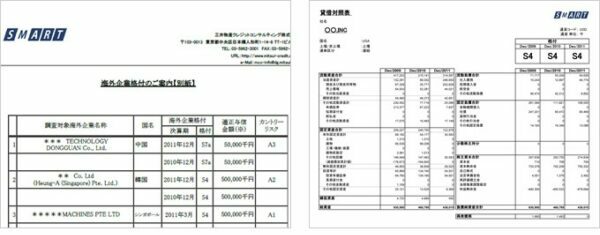

ステップ2:海外企業調査レポートの取得・海外企業格付の付与

同社からのご依頼に基づき、当社にて最適な海外企業調査レポートを手配(調査会社の選定と調査依頼を実施)。

入手した調査レポートに記載された定量情報(財務情報)、定性情報(資本背景、業種、支払ぶりなど)をもとに、対象企業に海外企業格付を付与しました。

※海外企業格付の付与

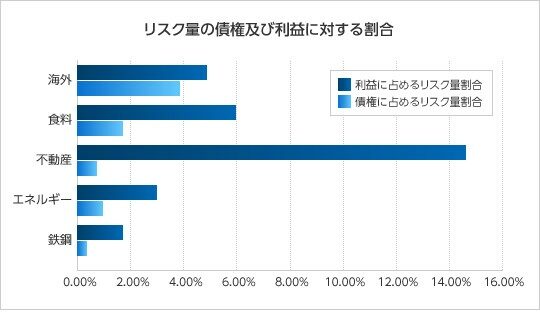

ステップ3:事業セグメント別の取引先ポートフォリオを作成

国内取引先の格付も合わせて付与し、事業セグメント別の取引先ポートフォリオを作成しました。

※事業セグメント別の取引先ポートフォリオ

ステップ4:重点取引先の確定・債権保全策の検討

個社の格付と取引先ポートフォリオの結果を踏まえて重点管理先を指定し、ファクタリング、取引信用保険などの債権保全策を検討。現場と管理部で個別の打開策を議論し、採算と将来性を踏まえた最適な債権保全策の実施に至りました。

おわりに

当社では、海外企業調査レポートの取得、海外企業格付の付与、債権保全策の検討等、海外取引先の与信管理をワンストップでサポートいたします。ぜひ当社コンサルタントにご相談ください。